Mục lục

hiện

Chi phí bán hàng là gì? Là toàn bộ chi phí phát sinh trong quá trình tiêu thụ sản phẩm, hàng hóa, dịch vụ. Chi phí bán hàng bao gồm các khoản: Chi phí nhân viên, vật liệu, bao bì, dụng cụ, đồ dùng, khấu hao TSCĐ, bảo hành, dịch vụ mua ngoài,chi phí bằng tiền khác. Tùy theo đặc điểm kinh doanh, yêu cầu quản lý theo từng ngành, từng doanh nghiệp, chi phí bán hàng có thể theo dõi chi tiết thêm một số nội dung chi phí. Tài khoản sử dụng cho chi phí bán hàng là TK 641.

I. Chi phí bán hàng bao gồm các khoản nào?

– Chi phí nhân viên: Phản ánh các khoản phải trả cho nhân viên bán hàng, nhân viên đóng gói, vận chuyển, bảo quản sản phẩm, hàng hóa,… bao gồm tiền lương tiền ăn giữa ca, tiền công và các khoản trích bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, kinh phí công đoàn,…

– Chi phí vật liệu, bao bì: Phản ánh chi phí vật liệu, bao bì xuất dung cho việc giữ gìn, tiêu thụ sản phẩm, hàng hóa dịch vụ, như chi phí vật liệu đóng gói sản phẩm, hàng hóa, chi phí vật liệu, nhiên liệu dùng cho bảo quản, bốc vác, vận chuyển sản phẩm, hàng hóa trong quá trình tiêu thụ, vật liệu dùng cho sửa chữa, bảo quản TSCĐ,… dung cho các bộ phận bán hàng.

– Chi phí dụng cụ, đồ dung: Phản ánh chi phí về công cụ, dụng cụ phục vụ cho quá trình tiêu thụ sản phẩm, hàng hóa như dụng cụ đo lường, phương tiện tính toán, phương tiện làm việc,…

– Chi phí khấu hao TSCĐ: Phản ánh chi phí khấu hao TSCĐ ở bộ phận bảo quản, bán hàng, như nhà kho, cửa hàng, bến bãi, phương tiện bốc dỡ, vận chuyển, phương tiện tính toán, đo lường, kiểm nghiệm chất lượng…

– Chi phí bảo hành: Dùng để phản ánh khoản chi phí bảo hành sản phẩm, hàng hóa. Riêng chi phí sửa chữa và bảo hành công trình xây lắp phản ánh ở TK 627 “ Chi phí sản xuất chung” mà không phản ánh ở TK này.

– Chi phí dịch vụ mua ngoài: Phản ánh các chi phí dịch vụ mua ngoài phục vụ cho bán hàng như chi phí thuê ngoài sửa chữa TSCĐ phục phụ trực tiếp cho khâu bán hàng, tiền thuê kho, thuê bãi, tiền thuê bốc vác, vận chuyển sản phẩm, hàng hóa đi bán, tiền trả hoa hồng cho đại lý bán hàng, cho đơn vị nhận ủy thác xuất khẩu,…

– Chi phí bằng tiền khác: Phản ánh các chi phí bằng tiền khác phát sinh trong khâu bán hàng ngoài các chi phí đã kể trên nhue chi phí tiếp khách ở bộ phận bán hàng chi phí giới thiệu sản phẩm, hàng hóa, quảng cáo, chào hàng, chi phí hội nghị khách hàng…

II. Tài khoản 641 – Chi phí bán hàng

Tài khoản này dùng để phản ánh các chi phí thực tế phát sinh trong quá trình bán sản phẩm, hàng hoá, cung cấp dịch vụ bao gồm các chi phí chào hàng, giới thiệu sản phẩm, quảng cáo sản phẩm, hoa hồng bán hàng, chi phí bảo hành sản phẩm, hàng hoá (Trừ hoạt động xây lắp), chi phí bảo quản, đóng gói, vận chuyển,. . .

Tài khoản 641 có 7 cấp:

– Tài khoản 6411 – Chi phí nhân viên: Phản ánh các khoản phải trả cho nhân viên bán hàng, nhân viên đóng gói, vận chuyển, bảo quản sản phẩm, hàng hoá,… bao gồm tiền lương, tiền ăn giữa ca, tiền công và các khoản trích bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn, bảo hiểm thất nghiệp,…

– Tài khoản 6412 – Chi phí vật liệu, bao bì: Phản ánh các chi phí vật liệu, bao bì xuất dùng cho việc giữ gìn, tiêu thụ sản phẩm, hàng hoá, dịch vụ, như chi phí vật liệu đóng gói sản phẩm, hàng hoá, chi phí vật liệu, nhiên liệu dùng cho bảo quản, bốc vác, vận chuyển sản phẩm, hàng hoá trong quá trình tiêu thụ, vật liệu dùng cho sửa chữa, bảo quản TSCĐ,… dùng cho bộ phận bán hàng.

– Tài khoản 6413 – Chi phí dụng cụ, đồ dùng: Phản ánh chi phí về công cụ, dụng cụ phục vụ cho quá trình tiêu thụ sản phẩm, hàng hoá như dụng cụ đo lường, phương tiện tính toán, phương tiện làm việc,…

– Tài khoản 6414 – Chi phí khấu hao TSCĐ: Phản ánh chi phí khấu hao TSCĐ ở bộ phận bảo quản, bán hàng, như nhà kho, cửa hàng, bến bãi, phương tiện bốc dỡ, vận chuyển, phương tiện tính toán, đo lường, kiểm nghiệm chất lượng,…

– Tài khoản 6415 – Chi phí bảo hành: Dùng để phản ánh khoản chi phí bảo hành sản phẩm, hàng hoá. Riêng chi phí sửa chữa và bảo hành công trình xây lắp phản ánh ở TK 627 “Chi phí sản xuất chung” mà không phản ánh ở TK này.

– Tài khoản 6417 – Chi phí dịch vụ mua ngoài: Phản ánh các chi phí dịch vụ mua ngoài phục vụ cho bán hàng như chi phí thuê ngoài sửa chữa TSCĐ phục vụ trực tiếp cho khâu bán hàng, tiền thuê kho, thuê bãi, tiền thuê bốc vác, vận chuyển sản phẩm, hàng hoá đi bán, tiền trả hoa hồng cho đại lý bán hàng, cho đơn vị nhận uỷ thác xuất khẩu,…

– Tài khoản 6418 – Chi phí bằng tiền khác: Phản ánh các chi phí bằng tiền khác phát sinh trong khâu bán hàng ngoài các chi phí đã kể trên như chi phí tiếp khách ở bộ phận bán hàng, chi phí giới thiệu sản phẩm, hàng hoá, quảng cáo, chào hàng, chi phí hội nghị khách hàng…

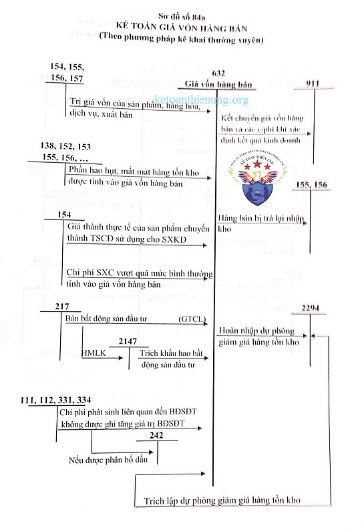

Các giao dịch kinh tếchủ yếu liên quan tới chi phí bán hàng được tóm tắtở sơđồ sau:

Tài khoản 641 có 7 cấp:

– Tài khoản 6411 – Chi phí nhân viên: Phản ánh các khoản phải trả cho nhân viên bán hàng, nhân viên đóng gói, vận chuyển, bảo quản sản phẩm, hàng hoá,… bao gồm tiền lương, tiền ăn giữa ca, tiền công và các khoản trích bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn, bảo hiểm thất nghiệp,…

– Tài khoản 6412 – Chi phí vật liệu, bao bì: Phản ánh các chi phí vật liệu, bao bì xuất dùng cho việc giữ gìn, tiêu thụ sản phẩm, hàng hoá, dịch vụ, như chi phí vật liệu đóng gói sản phẩm, hàng hoá, chi phí vật liệu, nhiên liệu dùng cho bảo quản, bốc vác, vận chuyển sản phẩm, hàng hoá trong quá trình tiêu thụ, vật liệu dùng cho sửa chữa, bảo quản TSCĐ,… dùng cho bộ phận bán hàng.

– Tài khoản 6413 – Chi phí dụng cụ, đồ dùng: Phản ánh chi phí về công cụ, dụng cụ phục vụ cho quá trình tiêu thụ sản phẩm, hàng hoá như dụng cụ đo lường, phương tiện tính toán, phương tiện làm việc,…

– Tài khoản 6414 – Chi phí khấu hao TSCĐ: Phản ánh chi phí khấu hao TSCĐ ở bộ phận bảo quản, bán hàng, như nhà kho, cửa hàng, bến bãi, phương tiện bốc dỡ, vận chuyển, phương tiện tính toán, đo lường, kiểm nghiệm chất lượng,…

– Tài khoản 6415 – Chi phí bảo hành: Dùng để phản ánh khoản chi phí bảo hành sản phẩm, hàng hoá. Riêng chi phí sửa chữa và bảo hành công trình xây lắp phản ánh ở TK 627 “Chi phí sản xuất chung” mà không phản ánh ở TK này.

– Tài khoản 6417 – Chi phí dịch vụ mua ngoài: Phản ánh các chi phí dịch vụ mua ngoài phục vụ cho bán hàng như chi phí thuê ngoài sửa chữa TSCĐ phục vụ trực tiếp cho khâu bán hàng, tiền thuê kho, thuê bãi, tiền thuê bốc vác, vận chuyển sản phẩm, hàng hoá đi bán, tiền trả hoa hồng cho đại lý bán hàng, cho đơn vị nhận uỷ thác xuất khẩu,…

– Tài khoản 6418 – Chi phí bằng tiền khác: Phản ánh các chi phí bằng tiền khác phát sinh trong khâu bán hàng ngoài các chi phí đã kể trên như chi phí tiếp khách ở bộ phận bán hàng, chi phí giới thiệu sản phẩm, hàng hoá, quảng cáo, chào hàng, chi phí hội nghị khách hàng…

Các giao dịch kinh tếchủ yếu liên quan tới chi phí bán hàng được tóm tắtở sơđồ sau:

III. Phương pháp hạch toán kế toán chi phi bán hàng

1. Tính tiền lương, phụ cấp, tiền ăn giữa ca và tính, trích bảo hiểm xã hội, bảo hiểm y tế, kinh phí công đoàn cho nhân viên phục vụ trực tiếp cho quá trình bán các sản phẩm, hàng hoá, cung cấp dịch vụ, ghi:

Nợ TK 641 – Chi phí bán hàng

Có các TK 334, 338,. . .

2. Giá trị vật liệu, dụng cụ phục vụ cho quá trình bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Có các TK 152, 153, 142, 224.

3. Trích khấu hao TSCĐ của bộ phận bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 214 – Hao mòn TSCĐ.

4. Chi phí điện, nước mua ngoài, chi phí thông tin (điện thoại, fax…), chi phí thuê ngoài sửa chữa TSCĐ có giá trị không lớn, được tính trực tiếp vào chi phí bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ (Nếu có)

Có TK các TK 111, 112, 141, 331,. . .

5. Trường hợp sử dụng phương pháp trích trước chi phí sửa chữa lớn TSCĐ:

– Khi trích trước chi phí sửa chữa lớn TSCĐ vào chi phí bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 335 – Chi phí phải trả.

– Khi chi phí sửa chữa lớn TSCĐ thực tế phát sinh, ghi:

Nợ TK 335 – Chi phí phải trả

Có các TK 331, 241, 111, 112, 152,. . .

6. Trường hợp chi phí sửa chữa TSCĐ phát sinh một lần có giá trị lớn và liên quan đến việc bán sản phẩm, hàng hoá, dịch vụ trong nhiều kỳ hạch toán, doanh nghiệp không sử dụng phương pháp trích trước chi phí sửa chữa lớn TSCĐ mà kế toán có thể sử dụng Tài khoản TK 242 “Chi phí trả trước dài hạn”.

Định kỳ, tính vào chi phí bán hàng từng phần chi phí sửa chữa lớn đã phát sinh, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 242 – Chi phí trả trước dài hạn.

7. Hạch toán chi phí bảo hành sản phẩm, hàng hoá (Không bao gồm bảo hành công trình xây lắp):

* Trường hợp doanh nghiệp bán hàng cho khách hàng có kèm theo giấy bảo hành cửa chữa cho các hỏng hóc do lỗi sản xuất được phát hiện trong thời gian bảo hành sản phẩm, hàng hoá, doanh nghiệp phải xác định cho từng mức chi phí sửa chữa cho toàn bộ nghĩa vụ bảo hành:

– Khi xác định số dự phòng phải trả về chi phí sửa chữa, bảo hành sản phẩm, hàng hoá kế toán, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 352 – Dự phòng phải trả.

* Cuối kỳ kế toán sau, doanh nghiệp phải tính, xác định số dự phòng phải trả về sửa chữa bảo hành sản phẩm, hàng hoá cần lập:

– Trường hợp số dự phòng phải trả cần lập ở kỳ kế toán này lớn hơn số dự phòng phải trả về bảo hành sản phẩm, hàng hoá đã lập ở kỳ kế toán trước nhưng chưa sử dụng hết thì số chênh lệch được trích thêm ghi nhận vào chi phí, ghi:

Nợ TK 641 – Chi phí bán hàng (6415)

Có TK 352 – Dự phòng phải trả.

– Trường hợp số dự phòng phải trả cần lập ở kỳ kế toán này nhỏ hơn số dự phòng phải trả về bảo hành sản phẩm, hàng hoá đã lập ở kỳ kế toán trước nhưng chưa sử dụng hết thì số chênh lệch được hoàn nhập ghi giảm chi phí, ghi:

Nợ TK 352 – Dự phòng phải trả

Có TK 641 – Chi phí bán hàng (6415).

8. Đối với sản phẩm, hàng hoá tiêu dùng nội bộ cho hoạt động bán hàng, căn cứ vào chứng từ liên quan, kế toán phản ánh doanh thu, thuế GTGT phải nộp của sản phẩm, hàng hoá tiêu dùng nội bộ:

– Nếu sản phẩm, hàng hoá tiêu dùng nội bộ dùng vào hoạt động bán hàng hoá, cung cấp dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thì không phải tính thuế GTGT, ghi:

Nợ TK 641 – Chi phí bán hàng (6412, 6413, 6417, 6418)

Có TK 512 – Doanh thu bán hàng nội bộ (Ghi theo chi phí sản xuất sản phẩm hoặc giá vốn hàng xuất tiêu dùng nội bộ).

– Nếu sản phẩm, hàng hoá thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ tiêu dùng nội bộ dùng vào hoạt động bán hàng, cung cấp dịch vụ không thuộc đối tượng chịu thuế GTGT thì số thuế

GTGT phải nộp của sản phẩm, hàng hoá tiêu dùng nội bộ tính vào chi phí bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng (6412, 6413, 6417, 6418)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (3331).

Có TK 512 – Doanh thu bán hàng nội bộ (Ghi theo chi phí sản xuất sản phẩm hoặc giá vốn hàng xuất tiêu dùng nội bộ cộng (+) thuế GTGT).

9. Số tiền phải trả cho đơn vị nhận uỷ thác xuất khẩu về các khoản đã chi hộ liên quan đến hàng uỷ thác xuất khẩu và phí uỷ thác xuất khẩu, căn cứ các chứng từ liên quan, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 338 – Phải trả, phải nộp khác (3388)(Chi tiết cho từng đơn vị nhận uỷ thác xuất khẩu).

10. Hoa hồng bán hàng bên giao đại lý phải trả cho bên nhận đại lý, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 131 – Phải thu khách hàng.

11. Khi phát sinh các khoản ghi giảm chi phí bán hàng, ghi:

Nợ các TK 111, 112,. . .

Có TK 641 – Chi phí bán hàng.

12. Cuối kỳ kế toán, kết chuyển chi phí bán hàng phát sinh trong kỳ vào Tài khoản 911 “Xác định kết quản kinh doanh”, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 641 – Chi phí bán hàng

Nợ TK 641 – Chi phí bán hàng

Có các TK 334, 338,. . .

2. Giá trị vật liệu, dụng cụ phục vụ cho quá trình bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Có các TK 152, 153, 142, 224.

3. Trích khấu hao TSCĐ của bộ phận bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 214 – Hao mòn TSCĐ.

4. Chi phí điện, nước mua ngoài, chi phí thông tin (điện thoại, fax…), chi phí thuê ngoài sửa chữa TSCĐ có giá trị không lớn, được tính trực tiếp vào chi phí bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ (Nếu có)

Có TK các TK 111, 112, 141, 331,. . .

5. Trường hợp sử dụng phương pháp trích trước chi phí sửa chữa lớn TSCĐ:

– Khi trích trước chi phí sửa chữa lớn TSCĐ vào chi phí bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 335 – Chi phí phải trả.

– Khi chi phí sửa chữa lớn TSCĐ thực tế phát sinh, ghi:

Nợ TK 335 – Chi phí phải trả

Có các TK 331, 241, 111, 112, 152,. . .

6. Trường hợp chi phí sửa chữa TSCĐ phát sinh một lần có giá trị lớn và liên quan đến việc bán sản phẩm, hàng hoá, dịch vụ trong nhiều kỳ hạch toán, doanh nghiệp không sử dụng phương pháp trích trước chi phí sửa chữa lớn TSCĐ mà kế toán có thể sử dụng Tài khoản TK 242 “Chi phí trả trước dài hạn”.

Định kỳ, tính vào chi phí bán hàng từng phần chi phí sửa chữa lớn đã phát sinh, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 242 – Chi phí trả trước dài hạn.

7. Hạch toán chi phí bảo hành sản phẩm, hàng hoá (Không bao gồm bảo hành công trình xây lắp):

* Trường hợp doanh nghiệp bán hàng cho khách hàng có kèm theo giấy bảo hành cửa chữa cho các hỏng hóc do lỗi sản xuất được phát hiện trong thời gian bảo hành sản phẩm, hàng hoá, doanh nghiệp phải xác định cho từng mức chi phí sửa chữa cho toàn bộ nghĩa vụ bảo hành:

– Khi xác định số dự phòng phải trả về chi phí sửa chữa, bảo hành sản phẩm, hàng hoá kế toán, ghi:

Nợ TK 641 – Chi phí bán hàng

Có TK 352 – Dự phòng phải trả.

* Cuối kỳ kế toán sau, doanh nghiệp phải tính, xác định số dự phòng phải trả về sửa chữa bảo hành sản phẩm, hàng hoá cần lập:

– Trường hợp số dự phòng phải trả cần lập ở kỳ kế toán này lớn hơn số dự phòng phải trả về bảo hành sản phẩm, hàng hoá đã lập ở kỳ kế toán trước nhưng chưa sử dụng hết thì số chênh lệch được trích thêm ghi nhận vào chi phí, ghi:

Nợ TK 641 – Chi phí bán hàng (6415)

Có TK 352 – Dự phòng phải trả.

– Trường hợp số dự phòng phải trả cần lập ở kỳ kế toán này nhỏ hơn số dự phòng phải trả về bảo hành sản phẩm, hàng hoá đã lập ở kỳ kế toán trước nhưng chưa sử dụng hết thì số chênh lệch được hoàn nhập ghi giảm chi phí, ghi:

Nợ TK 352 – Dự phòng phải trả

Có TK 641 – Chi phí bán hàng (6415).

8. Đối với sản phẩm, hàng hoá tiêu dùng nội bộ cho hoạt động bán hàng, căn cứ vào chứng từ liên quan, kế toán phản ánh doanh thu, thuế GTGT phải nộp của sản phẩm, hàng hoá tiêu dùng nội bộ:

– Nếu sản phẩm, hàng hoá tiêu dùng nội bộ dùng vào hoạt động bán hàng hoá, cung cấp dịch vụ thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ thì không phải tính thuế GTGT, ghi:

Nợ TK 641 – Chi phí bán hàng (6412, 6413, 6417, 6418)

Có TK 512 – Doanh thu bán hàng nội bộ (Ghi theo chi phí sản xuất sản phẩm hoặc giá vốn hàng xuất tiêu dùng nội bộ).

– Nếu sản phẩm, hàng hoá thuộc đối tượng chịu thuế GTGT tính theo phương pháp khấu trừ tiêu dùng nội bộ dùng vào hoạt động bán hàng, cung cấp dịch vụ không thuộc đối tượng chịu thuế GTGT thì số thuế

GTGT phải nộp của sản phẩm, hàng hoá tiêu dùng nội bộ tính vào chi phí bán hàng, ghi:

Nợ TK 641 – Chi phí bán hàng (6412, 6413, 6417, 6418)

Có TK 333 – Thuế và các khoản phải nộp Nhà nước (3331).

Có TK 512 – Doanh thu bán hàng nội bộ (Ghi theo chi phí sản xuất sản phẩm hoặc giá vốn hàng xuất tiêu dùng nội bộ cộng (+) thuế GTGT).

9. Số tiền phải trả cho đơn vị nhận uỷ thác xuất khẩu về các khoản đã chi hộ liên quan đến hàng uỷ thác xuất khẩu và phí uỷ thác xuất khẩu, căn cứ các chứng từ liên quan, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 338 – Phải trả, phải nộp khác (3388)(Chi tiết cho từng đơn vị nhận uỷ thác xuất khẩu).

10. Hoa hồng bán hàng bên giao đại lý phải trả cho bên nhận đại lý, ghi:

Nợ TK 641 – Chi phí bán hàng

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 131 – Phải thu khách hàng.

11. Khi phát sinh các khoản ghi giảm chi phí bán hàng, ghi:

Nợ các TK 111, 112,. . .

Có TK 641 – Chi phí bán hàng.

12. Cuối kỳ kế toán, kết chuyển chi phí bán hàng phát sinh trong kỳ vào Tài khoản 911 “Xác định kết quản kinh doanh”, ghi:

Nợ TK 911 – Xác định kết quả kinh doanh

Có TK 641 – Chi phí bán hàng

Phần mềm kế toán MISA SME.NET đáp ứng đầy đủ các nghiệp vụ tài chính kế toán, giúp kế toán tiết kiệm thời gian và công sức. Để tìm hiểu thêm về phần mềm MISA SME mới nhất, kế toán vui lòng click xem phần mềm kế toán MISA SME

Đánh giá bài viết

[Tổng số: 0 Trung bình: 0]

Bài viết này hữu ích chứ?

CóKhông

0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/