Chính sách thuế 2019 có nhiều thay đổi, đặc biệt đối với công ty mới thành lập. Để không bị bỡ ngỡ trong lần đầu nộp thuế môn bài cho công ty thì kế toán viên cần phải nắm chắc thủ tục và hồ sơ cần phải chuẩn bị trước khi nộp thuế. Vậy thủ tục nộp thuế môn bài lần đầu cho công ty mới thành lập thế nào? Hãy cùng tìm hiểu ngay sau đây!

1. Kê khai thuế môn bài

Kê khai thuế môn bài một lần khi người nộp thuế mới ra hoạt động kinh doanh chậm nhất là ngày cuối cùng của tháng bắt đầu hoạt động sản xuất kinh doanh.

Hồ sơ kê khai thuế môn bài là Mẫu tờ khai lệ phí môn bài theo nghị định 139/2016/NĐ-CP áp dụng từ 01/01/2017.

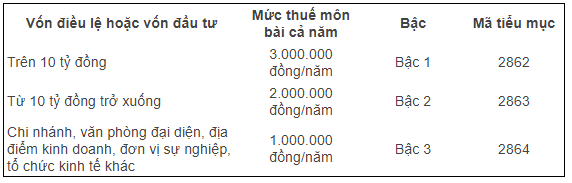

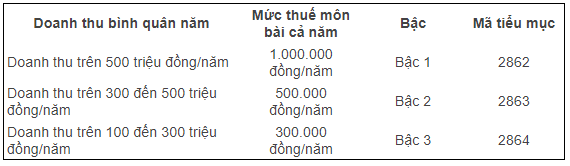

Theo Thông tư 302/2016/TT-BTC, áp dụng từ ngày 01/01/2017, Mức thuế môn bài căn cứ vào vốn đăng ký trong giấy chứng nhận đăng ký kinh doanh sẽ được áp dụng theo biểu phí được Bộ tài chính quy định như bảng sau:

a. Mức thuế môn bài đối với doanh nghiệp

b. Mức thuế môn bài đối với cá nhân, hộ gia đình

2. Hướng dẫn về hóa đơn, chứng từ

Văn bản áp dụng Thông tư 39/2014/TT-BTC ngày 31/03/2014 của Bộ Tài chính hướng dẫn thi hành Nghị định số 51/2010/NĐ-CP ngày 14/5/2010 và Nghị định số 04/2014/NĐ-CP ngày 17/1/2014 của Chính phủ quy định về hoá đơn bán hàng hóa, cung ứng dịch vụ.

- Đối với các doanh nghiệp kê khai theo phương pháp khấu trừ mới thành lập có vốn điều lệ dưới 15 tỷ đồng là Doanh nghiệp sản xuất, dịch vụ thực hiện mua sắm TSCĐ, máy móc thiết bị có giá trị từ 1 tỷ đồng trở lên ghi trên hóa đơn mua sắm TSCĐ, máy móc, thiết bị nếu đáp ứng đủ điều kiện quy định tại Điểm b, Khoản 1, Điều 6, Chương II Thông tư 39/2014/TT-BTC ngày 31/03/2014 của Bộ Tài chính (nêu trên) thì Doanh nghiệp được tự in hóa đơn để phục vụ cho hoạt động sản xuất kinh doanh.

Trường hợp, Doanh nghiệp mới thành lập thuộc đối tượng được tự in hóa đơn theo hướng dẫn trên nếu không sử dụng hóa đơn tự in thì được tạo hoá đơn đặt in để sử dụng cho việc bán hàng hóa và cung ứng dịch vụ.

Trước khi tự in, đặt in hóa đơn lần đầu doanh nghiệp phải gửi đến cơ quan thuế quản lý trực tiếp văn bản đề nghị sử dụng hóa đơn tự in, đặt in theo mẫu số 3.14 Phụ lục 3 ban hành kèm theo Thông tư 39/2014/TT-BTC.

Trong thời hạn 5 ngày làm việc kể từ khi nhận được đề nghị của doanh nghiệp, cơ quan thuế quản lý trực tiếp có ý kiến về việc chấp thuận hóa đơn đặt in. Trước khi sử dụng hóa đơn Công ty phải lập và gửi Thông báo phát hành hoá đơn (mẫu số 3.5 Phụ lục 3 ban hành kèm theo Thông tư 39/2014/TT-BTC), gửi kèm hoá đơn mẫu cho cơ quan thuế quản lý trực tiếp.

- Doanh nghiệp nộp thuế GTGT theo phương pháp trực tiếp trên doanh thu thì được mua hóa đơn bán hàng của cơ quan thuế để sử dụng cho hoạt động bán hàng hóa, cung ứng dịch vụ.

3. Thuế giá trị gia tăng

Thông tư 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính Hướng dẫn thi hành Luật Thuế giá trị gia tăng và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều Luật Thuế giá trị gia tăng.

Kê khai nộp thuế theo phương pháp khấu trừ

* Đối tượng áp dụng

- Doanh nghiệp mới thành lập từ dự án đầu tư của cơ sở kinh doanh đang hoạt động nộp thuế giá trị gia tăng theo phương pháp khấu trừ.

- Doanh nghiệp mới thành lập có thực hiện dự án đầu tư mua sắm tài sản cố định, máy móc, thiết bị có giá trị từ 1 tỷ đồng trở lên ghi trên hóa đơn mua tài sản cố định, máy móc, thiết bị, kể cả hóa đơn mua tài sản cố định, máy móc, thiết bị trước khi thành lập (không bao gồm ô tô chở người từ 9 chỗ ngồi trở xuống của cơ sở kinh doanh không hoạt động vận tải, du lịch, khách sạn);

- Doanh nghiệp phải gửi thông báo về việc áp dụng phương pháp tính thuế tới cơ quan thuế quản lý trực tiếp (theo mẫu 06/GTGT ban hành kèm theo Thông tư 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính) cùng với hồ sơ đăng ký thuế.

Trường hợp đối với doanh nghiệp, hợp tác xã mới thành lập có dự án đầu tư không thuộc đối tượng được cấp có thẩm quyền phê duyệt theo quy định của pháp luật về đầu tư nhưng có phương án đầu tư được người có thẩm quyền của doanh nghiệp ra quyết định đầu tư phê duyệt mà mức đầu tư từ 1 tỷ đồng trở lên thì thuộc đối tượng đăng ký áp dụng phương pháp khấu trừ thuế.

Khi gửi Thông báo về việc áp dụng phương pháp tính thuế tới cơ quan thuế quản lý trực tiếp cùng với hồ sơ đăng ký thuế, doanh nghiệp, hợp tác xã đồng thời gửi đến cơ quan thuế phương án đầu tư được người có thẩm quyền ra quyết định đầu tư phê duyệt (bản photocopy có đóng dấu sao y bản chính) cùng với văn bản cam kết đầu tư, mua sắm tài sản cố định máy móc, thiết bị có giá trị từ 1 tỷ đồng trở lên trong thời gian 12 tháng. Trong thời gian 12 tháng, nếu doanh nghiệp, hợp tác xã chưa đủ điều kiện chứng minh giá trị tài sản đầu tư, mua sắm đạt mức 1 tỷ đồng hoặc trên 1 tỷ, doanh nghiệp, hợp tác xã không được phát hành hóa đơn.

Cơ quan thuế phải có văn bản thông báo cho doanh nghiệp biết việc chấp thuận hay không chấp thuận Thông báo về việc áp dụng phương pháp khấu trừ thuế.

* Kê khai nộp thuế

- Thời hạn nộp hồ sơ khai thuế GTGT theo tháng chậm nhất là ngày thứ hai mươi của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

- Mẫu biểu kê khai: Tờ khai thuế GTGT mẫu 01/GTGT và bảng kê hoá đơn, chứng từ hàng hoá dịch vụ bán ra (mẫu 01-1/GTGT), bảng kê hoá đơn, chứng từ hàng hoá dịch vụ mua bào (01-2/GTGT) và các bảng kê khác (nếu có) ban hành kèm theo Thông tư 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính.

Kê khai, nộp thuế GTGT theo phương pháp tính trực tiếp trên doanh thu:

Áp dụng đối với DN mới thành lập không thuộc trường hợp kê khai theo phương pháp khấu trừ thì phải kê khai, nộp thuế theo phương pháp trực tiếp trên GTGT.

Mẫu biểu kê khai: Tờ khai thuế GTGT mẫu số 04/GTGT và bảng kê hóa đơn, chứng từ hàng hóa dịch vụ bán ra mẫu 04-1/GTGT (Ban hành kèm theo Thông tư 156/2013/TT-BTC)

4. Thuế thu nhập doanh nghiệp

Khai thuế thu nhập doanh nghiệp là khai tạm tính theo quý, khai quyết toán năm và khai quyết toán đến thời điểm có quyết định về việc doanh nghiệp thực hiện chia, tách, hợp nhất, sát nhập, chuyển đổi hình thức sở hữu, giải thể, chấm dứt hợp đồng.

Khai thuế thu nhập doanh nghiệp tạm tính theo quý

Thời hạn nộp hồ sơ tạm tính theo quý: Chậm nhất vào ngày thứ ba mươi của quý phát sinh nghĩa vụ thuế

Khai thuế thu nhập doanh nghiệp

Thời hạn nộp hồ sơ quyết toán thuế năm chậm nhất là ngày thứ chín mươi, kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Hồ sơ khai quyết toán thuế thu nhập doanh nghiệp bao gồm:

- Tờ khai quyết toán thuế thu nhập doanh nghiệp theo mẫu số 03/TNDN và các phụ lục kèm theo (mẫu biểu ban hành Thông tư 159/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính.

- Báo cáo tài chính năm hoặc Báo cáo tài chính đến thời điểm có quyết định về việc daonh nghiệp thực hiện chia tách, hợp nhất, sáp nhập, chuyển đổi hình thức sở hữu, giải thể, chấm dứt hoạt động.

5. Thuế thu nhập cá nhân

Doanh nghiệp trả thu nhập thuộc diện chịu thuế TNCN không phân biệt có phát sinh khấu trừ thuế hay không phát sinh khấu trừ thuế có trách nhiệm khai quyết toán thuế và quyết toán thuế thay cho cá nhân có ủy quyền. Trường hợp tổ chức không phát sinh trả thu nhập trong năm thì không phải khai quyết toán thuế TNCN,…

6. Các loại thuế, phí khác (nếu có)

Tuỳ thuộc vào ngành nghề, lĩnh vực kinh doanh Doanh nghiệp phải nộp Thuế tài nguyên, Thuế tiêu thụ đặc biệt, Thuế sử dụng đất phi nông nghiệp, phí, lệ phí,…(nếu có).

Lưu ý: Mẫu biểu kê khai được thực hiện theo Thông tư 156/2013/TT-BTC; Doanh nghiệp thực hiện kê khai thuế trên phần mềm Hỗ trợ kê khai (HTKK) phiên bản mới nhất

Đối với loại thuế khai theo tháng, quý hoặc năm, nếu trong kỳ tính thuế không phát sinh nghĩa vụ thuế hoặc người nộp thuế đang thuộc diện được hưởng ưu đãi, miễn giảm thuế thì người nộp thuế vẫn phải nộp hồ sơ khai thuế cho cơ quan thuế theo đúng thời hạn quy định, trừ trường hợp đã chấm dứt hoạt động phát sinh nghĩa vụ thuế và trường hợp tạm ngừng kinh doanh theo quy định.

Phần mềm kế toán doanh nghiệp MISA SME.NET liên tục cập nhật thông tư, chính sách mới nhất của Bộ tài chính, nhà nước, giúp chủ doanh nghiệp và kế toán viên nhanh chóng nắm bắt và thực hiện nghiệp vụ tài chính – kế toán tốt nhất.

0904 885 833

0904 885 833 https://sme.misa.vn/

https://sme.misa.vn/