Để xây dựng chính sách phù hợp với từng giai đoạn phát triển, yêu cầu đặt ra là cần có sự đánh giá một cách tổng quát về diễn biến của chính sách tiền tệ trong những chu kỳ trước về cả định tính và định lượng. Bài viết này tập trung phân tích chính sách tiền tệ và mối quan hệ giữa lạm phát và tỷ giá tại Việt Nam từ năm 2008 đến nay, từ đó đưa ra các khuyến nghị chính sách cho giai đoạn tiếp theo.

Diễn biến của lạm phát và tỷ giá tại Việt Nam

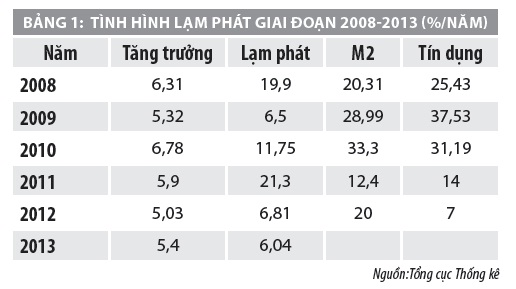

Chính sách tiền tệ (CSTT) thời gian qua luôn hướng đến kiềm chế lạm phát và ổn định tỷ giá hối đoái. Theo số liệu của Tổng cục Thống kê trong giai đoạn từ 2008 – 2013 lạm phát tại Việt Nam diễn biến tăng, giảm thất thường không theo một quy luật nhất định.

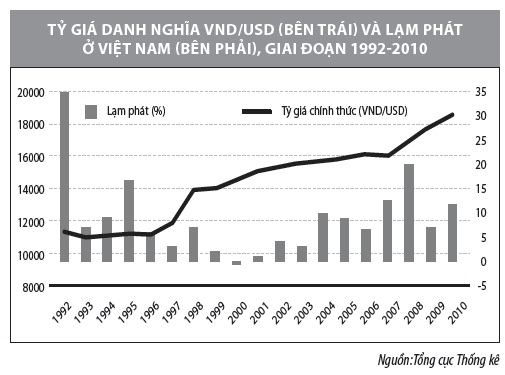

Lý thuyết và thực tế đều đã chứng minh giữa lạm phát và tỷ giá có mối quan hệ chặt chẽ với nhau. Do đó, song hành cùng sự biến động bất thường của lạm phát luôn là sự thay đổi của tỷ giá hối đoái.

Năm 2010, mức lạm phát 2 con số của Việt Nam chính thức được lặp lại kể từ năm 2008. Con số 11,75% tuy không quá bất ngờ nhưng vẫn vượt so với chỉ tiêu được Quốc hội đề ra hồi đầu năm gần 5%.

Giai đoạn 2010-2011 cho thấy, Ngân hàng Nhà nước (NHNN) đã chủ động hơn so với những năm trước. Cụ thể, NHNN đã tiến trước một bước (tháng 8/2010) khi các áp lực thị trường còn tương đối thấp. Tiếp đó, tiến hành phá giá một lần với mức độ lớn hơn vào tháng 2/2011. Những động thái này cho thấy NHNN đã bớt cứng nhắc và đã linh hoạt hơn trong điều hành. Tuy nhiên, để tiến được những bước đó, NHNN vẫn sử dụng rất nhiều biện pháp hành chính thay vì tạo môi trường cho thị trường tự vận hành.

Đầu năm 2012, NHNN đã phát đi tín hiệu, tỷ giá VND/USD sẽ không biến động quá 3% trong cả năm. Ngay lập tức các ngân hàng thương mại (NHTM) đã bán USD cho NHNN để thu về VND, vì lúc đó lãi suất VND đang cao hơn lãi suất USD rất nhiều. Tiếp theo đó, NHNN cũng đã chỉ đạo hạ lãi suất huy động đối với VND, các NHTM đã vay VND trên thị trường liên ngân hàng nhằm tránh rủi ro về tỷ giá trong dịp cuối năm khi nhu cầu về ngoại tệ tăng. Đến thời điểm cuối năm 2012, tỷ giá không có biến động bất thường và được giữ ở mức ổn định.

Do tổng phương tiện thanh toán trong năm 2013 được kiểm soát chặt chẽ, lạm phát phần nào được giữ ổn định. Đây cũng là cơ sở níu tỷ giá hối đoái giữa VND/USD trong 10 tháng đầu năm 2013, chỉ tăng 1,32% so với thời điểm cuối năm 2013. Dự kiến, nếu NHNN không phá giá Việt Nam đồng trong dịp cuối năm thì mức tăng của USD so với VND trong cả năm 2013 cũng chỉ ở mức 1,5%.

Về tỷ giá, từ năm 2011, NHNN đã cố gắng giữ tỷ giá cơ bản ổn định trong bối cảnh nhập siêu giảm mạnh, xuất khẩu tăng mạnh. Điều này cho thấy, không chỉ phá giá đồng nội tệ mới khuyến khích được xuất khẩu. Trong năm 2012-2013, NHNN đã chủ động phá giá 1% nhằm khuyến khích xuất khẩu, phần còn lại để thị trường điều tiết (chuyển dần sang cơ chế linh động). Cán cân thanh toán, cán cân vãng lai của Việt Nam tiếp tục thặng dư; Luồng vốn đầu tư trực tiếp nước ngoài vào Việt Nam ổn định; Lượng kiều hối tiếp tục tăng chính là những điều kiện rất thuận lợi để NHNN tiếp tục duy trì chính sách ổn định tỷ giá, khuyến khích sản xuất trong nước cũng như duy trì lòng tin của người dân vào VND.

Như vậy, mục tiêu của CSTT là hướng đến ổn định lạm phát và tỷ giá, tạo điều kiện cho các thành phần trong nền kinh tế có thể lập kế hoạch kinh doanh trong trung hạn và dài hạn đã dần phát huy tác dụng trong giai đoạn này.

Kiểm định mối quan hệ giữa lạm phát và tỷ giá bằng mô hình kinh tế lượng VAR

Mục tiêu của CSTT là hướng đến ổn định lạm phát và tỷ giá, tạo điều kiện cho các thành phần trong nền kinh tế có thể lập kế hoạch kinh doanh trong trung và dài hạn. Trên lý thuyết, khi giữ tỷ giá ổn định thì sẽ tăng cường được lòng tin của công chúng vào đồng nội tệ, đặc biệt tại các quốc gia có mức độ “đô la hóa” cao trong hệ thống tài chính. Trong vòng xoáy lạm phát và tỷ giá hối đoái, câu hỏi đặt ra là chỉ số nào là nguyên nhân và chỉ số nào là kết quả. Để trả lời cho câu hỏi này cần xác định được những nhân tố gây ra lạm phát và những nhân tố ảnh hưởng đến tỷ giá hối đoái.

Trong nhiều nghiên cứu trước đây đã chỉ ra rằng, cần ổn định tỷ giá để kiểm soát lạm phát. Tuy nhiên, một số trong các nhân tố ảnh hưởng lớn đến tỷ giá hối đoái lại chính là lạm phát. Ví dụ, khi nguy cơ lạm phát tăng cao niềm tin vào đồng nội tệ giảm, người dân sẽ chuyển sang dự trữ vàng và ngoại tệ mạnh, khi đó nhu cầu bán nội tệ và mua ngoại tệ tăng cao làm cho tỷ giá biến động, trong trường hợp này cho thấy lạm phát là nguyên nhân và biến động tỷ giá là kết quả. Trong một số trường hợp, các quốc gia áp dụng cùng một chính sách tỷ giá hối đoái nhưng lại cho ra mức lạm phát khác nhau. Hoặc tại một số quốc gia, chính sách tỷ giá thay đổi nhưng mức lạm phát vẫn tăng cao.

Để xác định sự tác động của các nhân tố: lạm phát, lãi suất, thu nhập đến tỷ giá hối đoái, nghiên cứu này sẽ sử dụng mô hình véc tơ hồi quy để kiểm định các nhân tố tác động đến lạm phát và tỷ giá hối đoái. Sau đó sử dụng mô hình véc tơ tự hồi quy VAR để kiểm định mối quan hệ giữa lạm phát và tỷ giá để có thể đưa ra cơ chế tác động giữa hai biến vĩ mô này. Dựa trên dự báo đó, NHNN có thể xây dựng CSTT nhằm kiềm chế lạm phát và ổn định tỷ giá.

Mô hình hồi quy sẽ gồm 1 biến phụ thuộc là tỷ giá hối đoái (Exrate) và 3 biến độc lập lần lượt là lạm phát (tính theo chênh lệch CPI), dự trữ ngoại hối (DTNH), lãi suất tiền gửi kỳ hạn 3 tháng (Rate). Các biến số này có mối liên hệ trên lý thuyết và thực tiễn. Chúng ta có phương trình hồi quy:

Exrate = β1 + β2 CPI + β3 DTNH + β 4 Rate + u

Trong đó: β1 là hệ số chặn của đường hồi quy tổng thể, β2, β3, β4 là hệ số hồi quy riêng của các biến độc lập, U là sai số ngẫu nhiên. Các chuỗi dữ liệu được sử dụng trong mô hình có thời gian từ quý I/2000 đến quý I/2013, do Tổng cục Thống kê NHNN và Vietcombank công bố.

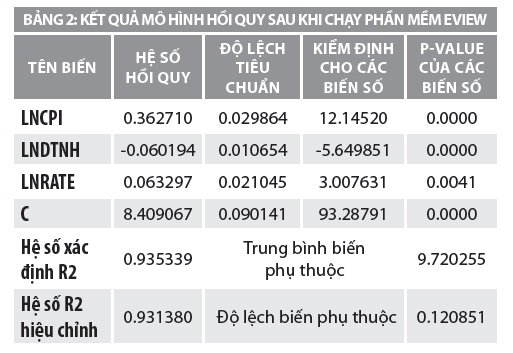

Sau khi chạy trên phầm mềm Eview, chúng ta có được kết quả sau:

Biến phụ thuộc: LNEXRATE

Phương pháp: Bình phương cực tiểu

Date: 03/27/14 Time: 12:59

Bộ mẫu: 2000Q1 2013Q1

Số lượng quan sát: 53

Kết quả kiểm định trên cho thấy, nhân tố tác động mạnh nhất đến tỷ giá là lạm phát (β2 = 0,36), còn DTNH biến động ngược chiều với tỷ giá (β3=-0,6), điều này là phù hợp với thực tế. Khi NHNN mua ngoại tệ vào làm tăng lượng DTNH thì tỷ giá sẽ biến động tiêu cực, ngược lại khi NHNN bán ngoại tệ ra nhằm mực đích bình ổn tỷ giá thì tỷ giá sẽ biến động tích cực. Còn lãi suất có ảnh hưởng đến tỷ giá theo nguyên tắc cân bằng lãi suất trên thị trường vốn (β 4= 0,06). Tuy nhiên, lãi suất tại Việt Nam ảnh hưởng không lớn đến tỷ giá, vì lãi suất danh nghĩa của tại Việt Nam tương đối cao, nhưng đồng thời lạm phát cũng ở mức cao. Do đó, lãi suất thực tế tại thị trường tài chính Việt Nam là không cao.

Một số khuyến nghị

Trong giai đoạn 2011-2020, Chính phủ giao nhiệm vụ cho các cơ quan quản lý phải hướng đến một chính sách tỷ giá linh hoạt, tạo dựng niềm tin và ổn định thị trường. Đặc biệt trong giai đoạn 2015-2020, NHNN định hướng “chính sách tỷ giá tiếp tục được hoàn thiện theo hướng chuyển dần sang chế độ tỷ giá linh hoạt hơn, tạo cơ sở thuận lợi cho việc thực hiện cơ chế tỷ giá thả nổi hoàn toàn trong giai đoạn tiếp theo”.

| Trên lý thuyết, khi giữ tỷ giá ổn định sẽ củng cố được lòng tin của công chúng vào đồng nội tệ, đặc biệt tại các quốc gia có mức độ “đô la hóa” cao trong hệ thống tài chính. Trong vòng xoáy lạm phát và tỷ giá hối đoái, câu hỏi đặt ra là chỉ số nào là nguyên nhân và chỉ số nào là kết quả. Để trả lời cho câu hỏi này cần xác định được những nhân tố gây ra lạm phát và những nhân tố ảnh hưởng đến tỷ giá hối đoái. |

Mục tiêu của CSTT nói chung và chính sách tỷ giá nói riêng của Việt Nam trong tiến trình hội nhập quốc tế trong thế kỷXXI là góp phần ổn định kinh tế vĩ mô, đảm bảo sự bền vững của cán cân thanh toán quốc tế; Theo dõi, đánh giá và dự báo xu hướng của các dòng vốn quốc tế; Hạn chế tình trạng “đô la hóa”, nâng cao vị thế của VND.

Đặc biệt là cần xây dựng một mức lạm phát mục tiêu cho trung hạn và dài hạn. Nếu điều này thực hiện được sẽ tạo niềm tin cho công chúng đối với VND. Khi xác định được mục tiêu, điều hành CSTT, tỷ giá sẽ có định hướng phối hợp tốt hơn với các chính sách vĩ mô khác để tận dụng tối đa lợi thế cạnh tranh quốc gia trong quá trình hội nhập quốc tế.

Đồng thời, bám sát các diễn biến trong nền kinh tế, nếu có dấu hiệu khả quan trong nền kinh tế thì CSTT nên nới lỏng vừa phải, không nên cứng nhắc áp đặt một con số cụ thể cho tăng trưởng tín dụng. Ngoài ra, cần phối hợp đồng bộ giữa CSTT và chính sách tài khóa để duy trì tỷ giá ổn định, hạn chế nhập siêu trong thời gian tới.

Theo đó, trong mỗi giai đoạn phát triển kinh tế khác nhau, NHNN sẽ phải chọn công cụ CSTT phù hợp cho thời kỳ đó và theo các chỉ tiêu vĩ mô đã được vạch sẵn. Các công cụ phổ biến của CSTT thường được NHNN sử dụng đến sẽ gồm: Nghiệp vụ thị trường mở; Nghiệp vụ chiết khấu; Tỷlệ dự trữ bắt buộc; Hạn mức tín dụng; Khung lãi suất; Công cụ tỷ giá hối đoái….

Đánh giá bài viết

[Tổng số: 0 Trung bình: 0]

Bài viết này hữu ích chứ?

CóKhông

0904 885 833

0904 885 833 https://www.misa.vn/

https://www.misa.vn/